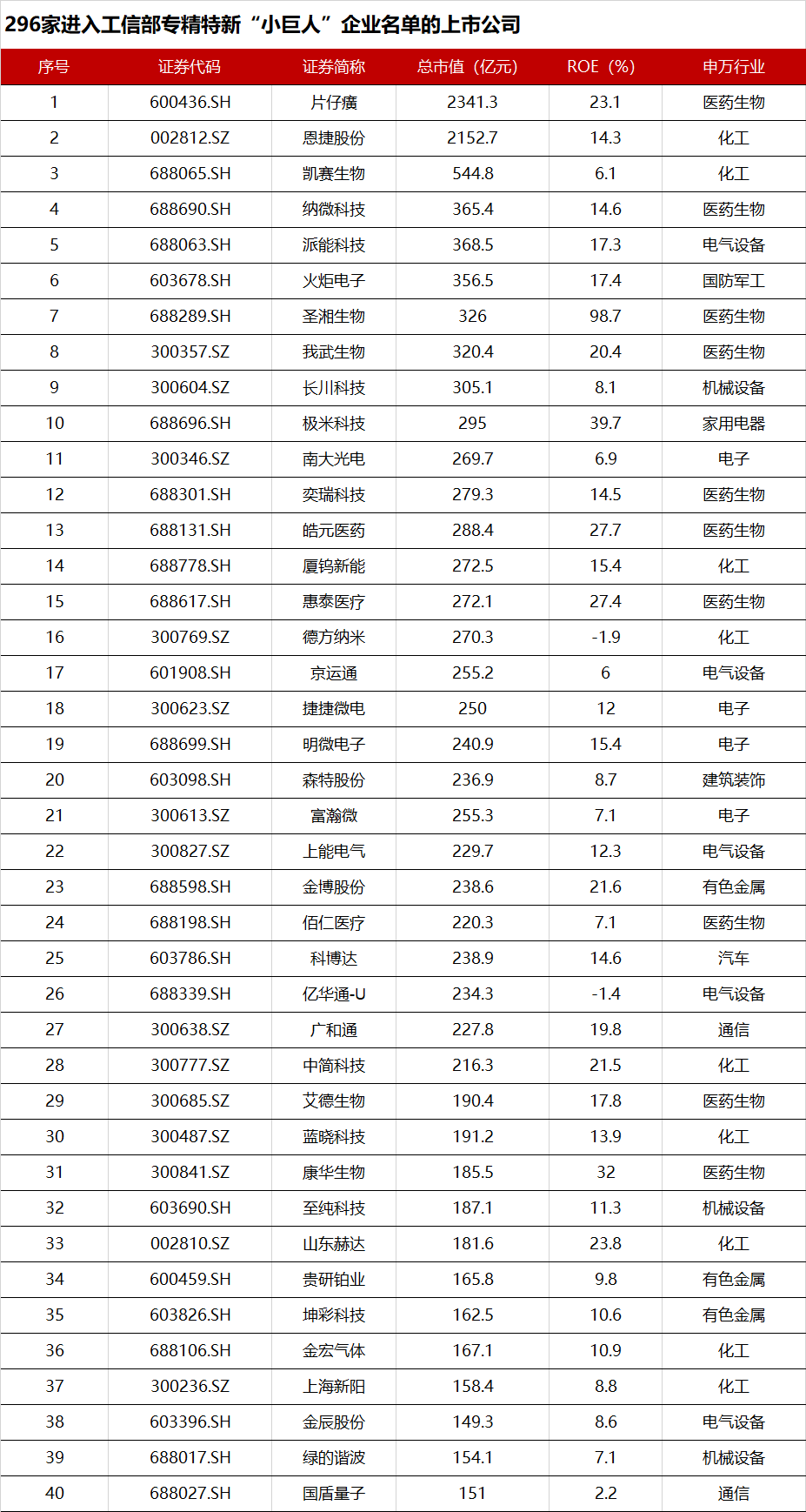

多少家“专精特新”小巨人企业上市?内附完整名单

截至2021年8月底,我国“专精特新”小巨人企业已达4762家。从所处行业看,超七成深耕行业10年以上,超八成居本省细分市场首位,九成集中在制造业领域。

专精特新“小巨人”企业三批共计4762家公司中,296家已在A股上市,其中有128家在上交所上市,另168家在深交所上市。按照公司属性(控制权归属)划分,民营公司占绝对优势地位,共计258家,占比超过87%,即大约10家中有9家属于民企;地方国有公司10家,公众公司10家,央企8家,外资公司7家,其他3家。

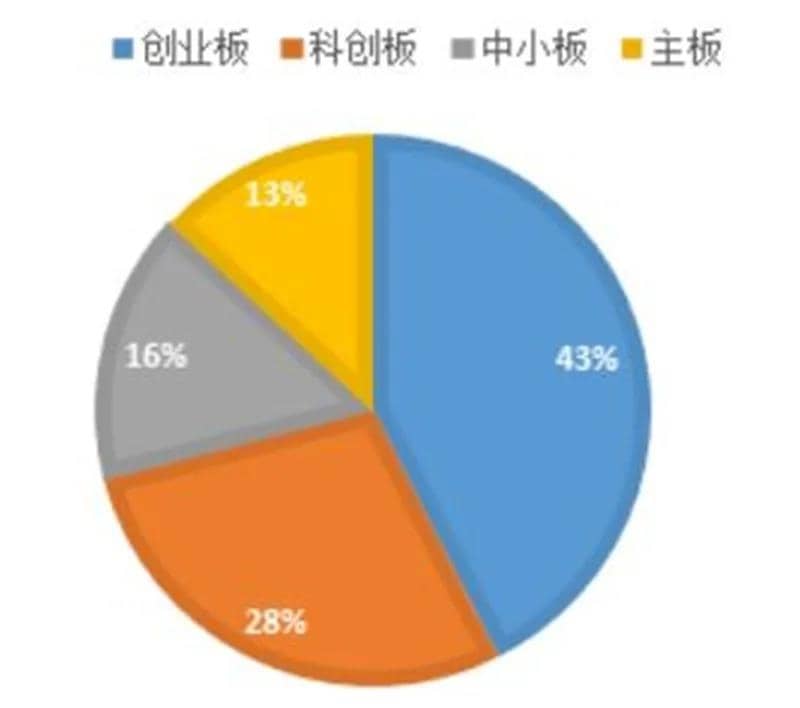

专精特新上市企业板块分布

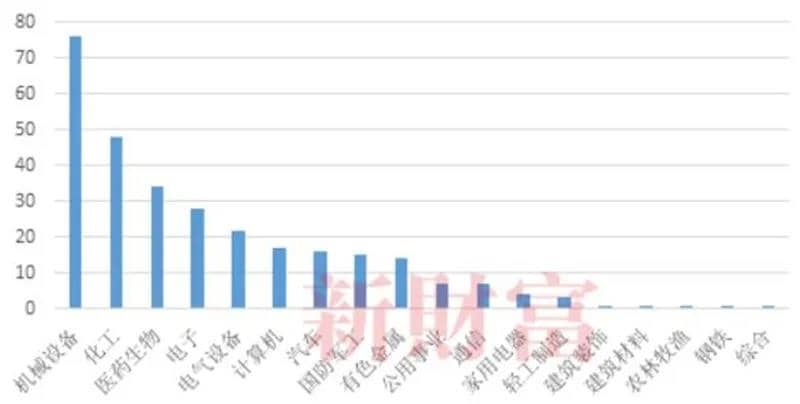

行业分类上,专精特新上市公司覆盖18个一级行业。其中,传统制造业中的机械设备行业公司最多,共有76家,化工行业48家,医药生物行业34家、电子行业28家、电气设备行业22家。这五大类行业共计有208家公司上榜,占比超过七成。

▲专精特新上市企业行业分布

其他行业上榜数量超过两位数的还有:计算机(17家)、汽车(16家),国防军工(15家)、有色金属(14家)。此外,公用事业(7家)、通信(7家)、家用电器(4家)、轻工制造(3家)、建筑装饰(1家)、建筑材料(1家),农林牧渔(1家)、综合(1家)、钢铁(1家)。

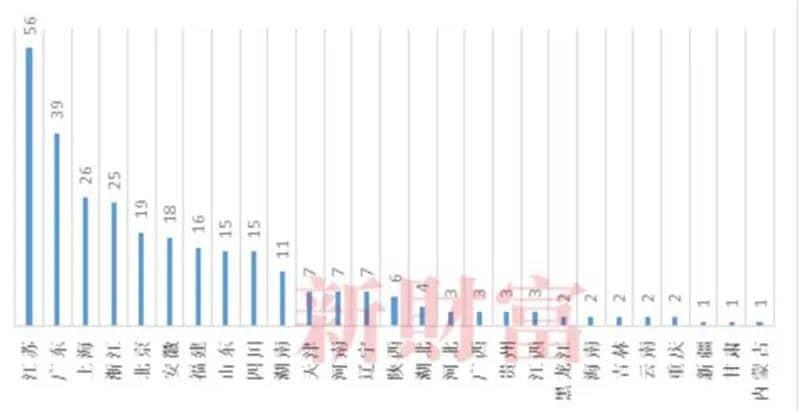

按照注册地划分,专精特新上市公司覆盖全国27个省市区。其中江苏有56家公司上榜,高居榜首。广东以39家紧随其后,上海和浙江分别有26家、25家,分列第三和第四,这四大经济发达的沿海省市共计146家公司入选,占比49%,将近一半。

▲专精特新上市企业地区分布

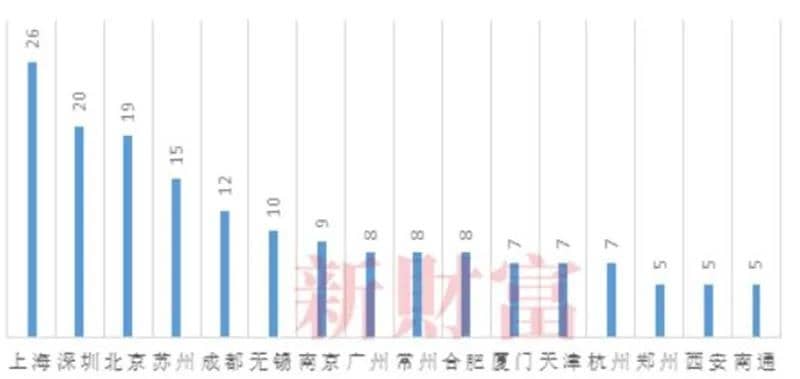

以城市维度看,作为一线城市的上海、深圳、北京,上榜公司数量排在前三,这并不奇怪。苏州以15家上榜公司排在第四,力压一线城市广州,还超过成都、南京、杭州等省会城市,虽然在意料之外,其实是情理之中。

▲专精特新上市企业城市分布

A股上市公司中的专精特新“小巨人”企业市值主要分布于 50-150 亿的中小市值区间;普遍来看,此类“小巨人”、隐形冠军、细分行业小龙头公司具有几个共同的特征:

1) 目标市场规模不大,往往处于某些利基市场上。

2) 核心业务相对单一,产品多样性有限。

3) toB 端收入占比高,处于价值链后端。

虽然小巨人们的目标市场规模不大,但往往是“卡脖子”重灾区。“小巨人”企业的产品或服务的市场规模不大但对于供应链却十分重要,往往处于某些利基市场上,具有较高的技术壁垒和进入成本,大型企业受限于成本和管理效率而不愿进入,相关产业支持相对缺乏。而正是由于上述特征,此类领域往往也是我国“卡脖子”问题的重灾区。

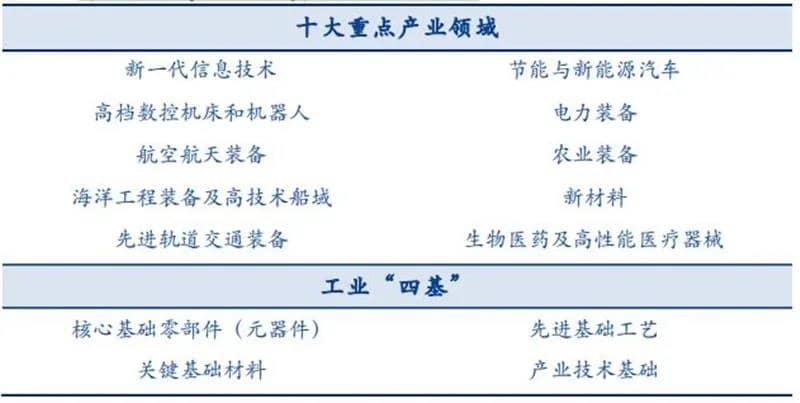

工信部专精特新“小巨人”评选要求企业主导产品应符合 1)《工业“四基”发展目录》所列重点领域(核心基础元器件、关键基础材料、先进基础工艺和产业技术基础);2)符合制造强国战略明确的十大重点产业领域及国家重点鼓励发展的支柱和优势产业;3)关键领域“补短板”“锻长板”“填空白”产品。

由此可见,诸多制造业细分行业国产化、高端化程度亟待提高,目标市场全球规模不大不代表国内“小巨人”企业成长空间有限,国产化率从 10%提升至 50%仍有高达五倍的市场空间,远未到担心成长空间的地步。

▲十大重点产业领域和工业“四基”

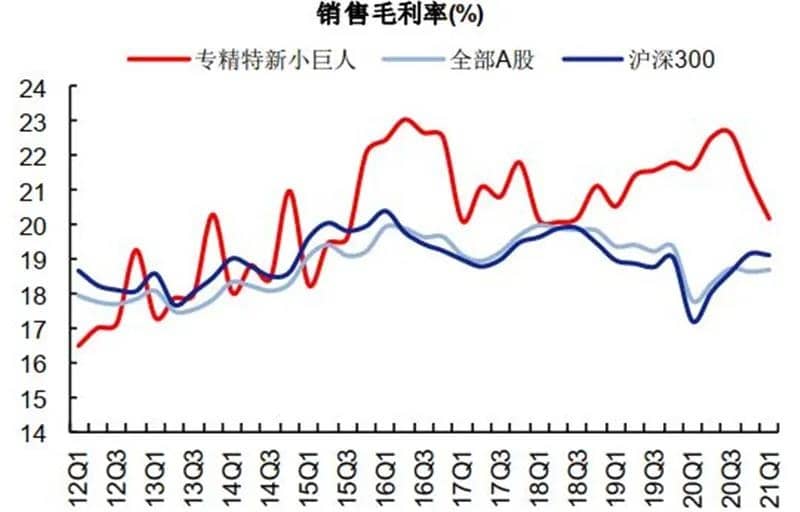

”小巨人”企业凭借技术或效率等优势在各自细分行业或领域中占据领导地位,在细分领域拥有高市占率。工信部专精特新“小巨人”评选要求企业在细分市场占有率在全国名列前茅或全省前 3 位,第一、二批评选要求企业主持或者参与制订相关业务领域国际/国家/行业标准。从财务指标上看,“小巨人”上市公司近三年毛利率水平在 21.4%,高于全部 A 股的 19.3%和沪深 300 的 19.2%。

“小巨人”企业往往 toB 端收入占比高,主要面向大型企业或科研院所而较少触及终端市场,从而一段时间内难以被终端消费者察觉以及为行业外的投资者所挖掘。从近期的市场表现上看,部分中小盘个股一旦出现基本面和成长性的改善甚至反转,将迅速形成市场共识并持续快速上涨。当前市场对中小盘特别是中小成长股的价值挖掘仍不充分,未来有望出现价值重估,并与自身业绩增长形成戴维斯双击。

▲“小巨人”上市公司毛利率水平明显高于整体

近半“小巨人”净利润过亿

研发投入力度大

专精特新上市公司的盈利差异较大。2020年,有3家公司归母净利润超过10亿元,其中,圣湘生物达26.16亿元,甚至超过“药茅”片仔癀,后者净利润16.72亿元。恩捷股份以净利11.16亿元位列第三。

净利润超过亿元的,共计147家公司,大约占所有专精特新上市公司一半。净利润在5000万元至1亿元之间的公司共计94家,但也有14家公司还在亏损中。2020年,专精特新上市公司的销售净利润率平均为15.01%,中位数为15.12%,两个参数非常接近。

共计有35家公司的销售净利率超过30%,其中12家超过40%,并有3家公司超过50%,即中简科技59.65%,圣湘生物54.94%,神工股份52.2%。销售净利率超过20%共计96家。

专精特新上市公司2020年研发费用总额165.15亿元,平均每家公司投入大约5600万元。分板块看,科创板上榜公司平均研发费用约5100万元;创业板公司平均研发费用约5200万元;中小板公司平均研发费用近6900万元;主板公司平均研发费用超过6600万元。四大板块分出两大阵营,科创板和创业板公司平均研发费用接近,中小板向主板靠齐。

科创板、创业板、中小板和主板的专精特新公司,去年平均研发/收入比例分别为6.44%、6.91%、4.77%、2.58%,科创板和创业板公司的研发投入力度要明显大于中小板和主板公司。

值得一提的是,如果以华为、百度、阿里巴巴、腾讯控股等科技互联网公司的研发/收入比作为参照,2020年,华为研发费率为15.9%,阿里巴巴约为8%,腾讯约为8.1%,百度则高达18.2%。那么,科创板和创业板的专精特新上市公司研发费率与华为、百度还有相当大距离,但和阿里巴巴、腾讯差距也没有那么大。

考察单个公司的研发投入力度,有12家公司研发收入比例超过20%,有2家将总收入的一半以上拿去做研发,其中主要做骨科手术机器人研发销售的天智航-U,研发投入比例为54.53%,高居第一;从事高端数控机床的科德数控,研发投入比例为54.08%。

研发费率超过10%的公司共有66家,且排在前31名的都是科创板和创业板公司。研发费用超过1亿元、研发费率超过10%的“双高”专精特新公司,共有12家,并有3家研发费用超过2亿元,即广和通、中海达和锐明技术,研发费用分别为2.88亿元、2.15亿元、2.11亿元,研发费率分别为11.1%、13.2%、13.1%。

研发人员方面,2020年,全部A股公司的研发人员占比平均为17.64%,中位数为13.51%,专精特新公司的研发人员平均占比为22.11%,中位数为18.31%,要领先A股4.5、4.8个百分点。相对更高的研发投入,将使得专精特新公司进一步巩固技术优势,奠定更强的竞争能力。

中小企业好,中国经济才会好。如今,无论是顺应消费升级的医疗设备、智慧家居,还是服务于超大项目的精密元件、无线安防,越来越多专精特新中小企业脱颖而出,勇立潮头。这些企业虽然规模不大,但拥有各自的“拿手好戏”“拳头产品”,很多是行业内的“单项冠军”或“配套专家”,甚至在全球也是佼佼者。鼓励“专精特新”,实质是鼓励创新。创新是“专精特新”的灵魂,是其最鲜明的特色。我国经济发展到当前这个阶段,科技创新既是发展问题,更是生存问题。

(来源:智东西)